Союз криминалистов и криминологов поздравляет с днем рождения кандидата юридических наук, доцента, декана юридического факультета Белорусского государственного университета, руководителя представительства Союза в Беларуси Шидловского Андрея Викторовича!

Уважаемый Андрей Викторович, примите самые теплые пожелания здоровья, благополучия и успехов во всех начинаниях, неиссякаемых источников сил и энергии! С праздником!

Уважаемый Андрей Викторович, примите самые теплые пожелания здоровья, благополучия и успехов во всех начинаниях, неиссякаемых источников сил и энергии! С праздником!

Для сведения:

Год и место рождения:

23 августа 1976 г., г. Копыль, Минская область, Республика Беларусь.

Область интересов: уголовное право, уголовно-исполнительное право, пенология, дифференциация и индивидуализация уголовной ответственности.

Награды и звания:

- кандидат юридических наук (2002 г.);

- доцент (2007 г.);

- Почётная грамота Министерства юстиции Республики Беларусь (2008 г.);

- Почётная грамота Белорусского государственного университета (2011, 2019 гг.);

- Почётная грамота Следственного комитета Республики Беларусь (2015, 2022 гг.).

- нагрудный знак Министерства юстиции Республики Беларусь «За отличие» II степени (2016 г.);

- Благодарность ректора БГУ (2016, 2019 гг.);

- Почетная грамота Белорусского фонда Мира (2018 г.);

- памятная медаль «85 лет Академии ФСИН России» (2019 г.);

- Благодарность Следственного комитета Республики Беларусь (2019 г.);

- Почетная грамота Генеральной прокуратуры Республики Беларусь (2020 г.);

- Почетная грамота Государственного комитета судебных экспертиз Республики Беларусь (2021 г.);

- Почетная грамота Национального центра правовой информации Республики Беларусь (2021 г.);

- лауреат Приза имени В.Д. Спасовича – Победитель конкурса Министерства юстиции Республики Беларусь в номинации «Наука и право» (2016, 2020 гг.);

- Благодарность Президента Республики Беларусь (2019 г.).

Автор более 250 научных, научно-методических, научно-практических, учебных, учебно-методических трудов, в том числе монографий, учебников, учебных пособий, Белорусской юридической энциклопедии.

Научный редактор и соавтор учебника по уголовному праву (Общая часть) с грифом Министерства образования Республики Беларусь (Минск, 2014 г.).

Ответственный редактор и автор первого белорусского академического научно-учебного издания «Курс уголовного права: в 5-ти томах (Минск: Изд. центр БГУ, 2018-2022).

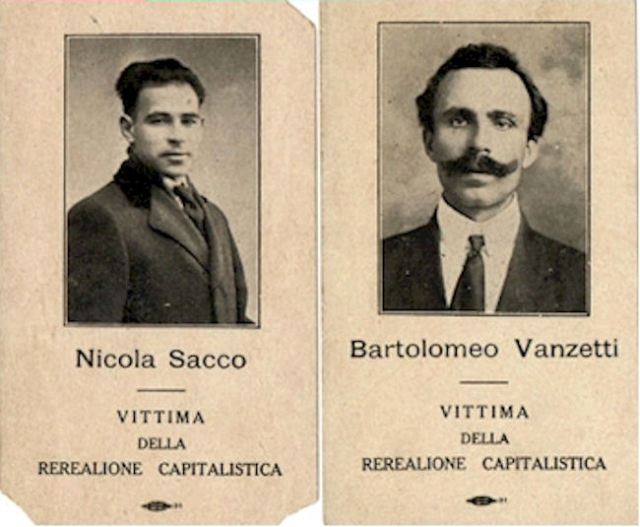

Источник изображения:https://belta.by/society/view/shidlovskij-o-belorusskoj-studencheskoj-juridicheskoj-olimpiade-eto-solidnyj-i-ochen-ozhidaemyj-forum-622568-2024/

Post Views: 424